El Property Tax es un impuesto de patrimonio sobre terrenos e inmuebles. En vista de que el estado de Florida, sus distritos y comunas no recaudan impuestos sobre la renta, están obligados a obtener ingresos de otra manera. Los impuestos se recaudan principalmente por las ciudades.

Asesoría tributaria

La materia tributaria y contable es una de las más importantes en los EE.UU.

Si usted quiere hacer una compra inteligente y proteger su inversión, es imprescindible contar con un equipo que lo asesore adecuadamente y le ayude a mantenerse en orden con el Servicio de Impuestos Internos del País.

¿QUÉ SON LOS IMPUESTOS AL INMUEBLE (PROPERTY TAX)?

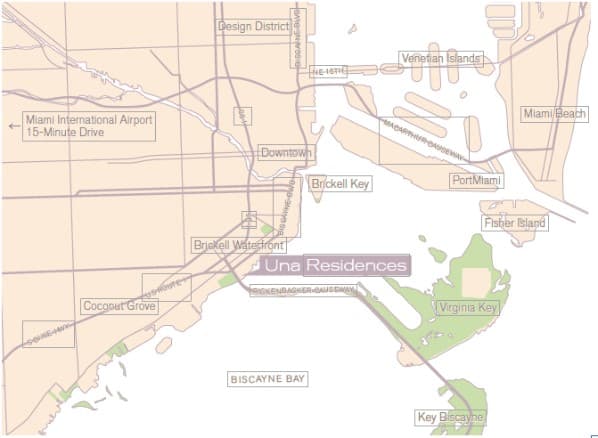

Dependiendo de la vinculación del terreno, en el condado Miami-Dade pueden resultar impuestos de patrimonio entre 1.75% y 2.00% anualmente. Otros tantos por miles de impuestos pueden ser recaudados por tiempo limitado por las autoridades fiscales, individuales para inversiones especiales (Special Assessments); como base para el cálculo de los impuestos se utiliza el valor estimado (Assessec Value) del inmueble, que es establecido por el tasador del impuesto de la ciudad del condado (County of City Tax Appraiser).

El impuesto de patrimonio se recauda una vez por año, independientemente del estatus de residencia del propietario.

¿Cuándo y a quién se paga este impuesto?

Por lo general, el pago de este impuesto se puede realizar a partir del primero de noviembre hasta el 30 de marzo. Los condados ofrecen descuentos para quienes paguen en noviembre y ya considerarían un pago tarde el día primero de abril.

Los pagos se realizan directamente en el condado en el que se encuentre la propiedad y la mayoría le permite hacerlo vía online, lo cual es excelente para quienes se encuentren fuera del país.

IMPUESTO SOBRE INVERSIÓN EXTRANJERA EN BIENES RAÍCES (FIRPTA)

¿Qué es el FIRPTA?

Son las siglas en inglés de la Ley de Impuestos sobre Inversión Extranjera en Bienes Raíces de 1980 (Foreign Investment in Real Property Tax Act.)

¿A quién afecta el FIRPTA?

FIRPTA afecta a cualquier individuo extranjero no residente y a las compañías extranjeras no consideradas corporaciones nacionales. Desde el punto de vista impositivo (declaración de impuestos) cuando una persona no reside o una corporación o sociedad extranjera vende una propiedad dentro de los estados unidos, estará sujeta a las disposiciones de FIRPTA.

¿De qué manera afecta?

En el momento de la protocolización (cierre de transacción) al vendedor se le realizará una retención del 10% sobre el precio de venta, en transacciones debajo de $1,000,000 y del 15% si el precio de venta es por encima de $1,000,000. Por ejemplo, un “inversionista extranjero” vende propiedad por US$350.000 el agente de cierre de la transacción (compañía o abogado que tramita el titulo) retendrá US$35.000 en una cuenta especial llamada “depósito en custodia” (escrow account), hasta que el “inversionista extranjero” presente su declaración de impuestos sobre ingresos en enero del año calendario siguiente l cierre de la venta.

¿Cuál es la diferencia entre Retención e Impuesto?

Retención es el mecanismo mediante el cual el Fisco (IRS) “obliga” al individuo o compañía extranjera a presentar su declaración para determinar si existe ganancia o pérdida en la transacción.

Una vez se realice la declaración y el IRS determine el monto a imputar como impuesto, el diferencial entre la retención y el impuesto es reintegrado al vendedor.

¿Se puede evitar esta retención?

Es muy importante dar la atención y planificación adecuada a este punto, de manera que no existan sorpresas negativas a la hora del cierre.

Comprar a nombre personal o a nombre de una compañía es uno de los elementos más importantes en la aplicación de Firpta. Sin embargo, no sólo es el tipo de estructura jurídica si no la constitución interna la que podría hacer la diferencia. Por otra parte, Firpta es sólo uno de los factores a tomar en cuenta, por lo tanto, es sumamente importante conocer las ventajas y desventajas de las diferentes estructuras de compra (LLC, S-Corp, Trust, Inc, etc)

¿Cómo afecta a los compradores?

Como comprador debe asegurarse que se realice la retención en caso de que el vendedor sea “individuo extranjero no residente o compañía extranjera no considerada corporación nacional” en caso contrario podrías ser responsable de pagar esa retención.

¿Cómo recupero el monto retenido?

En este caso se debe contratar a un abogado de bienes y raíces o un contador público que pueda llenar las solicitudes adecuadas y obtener el individual Taxpyer Identification Number (ITIN). El ITIN es número asignado por el IRS para aquellos individuos que no poseen un número de seguro social para ver si el vendedor recibe una porción de la retención ya que la obligación tributaria real no se conoce al momento del cierre.

Luego de enviar las solicitudes y planillas al Servicio de Impuestos Internos (IRS) el proceso de la solicitud puede durar hasta 90 días.

NOTA LEGAL: Las disposiciones de FIRPTA son complicadas y requieren la pericia de un abogado de bienes y raíces o contador público que pueda llenar las solicitudes adecuadas y evaluar las potenciales implicaciones. En ningún momento debe tomarse esta información como asesoría.